유력 후보 MBK “준비 끝났다”…칼라일, 단독 인수 추진 계획

KKR·어피니티, 컨소시엄 형성 여부가 막판 변수

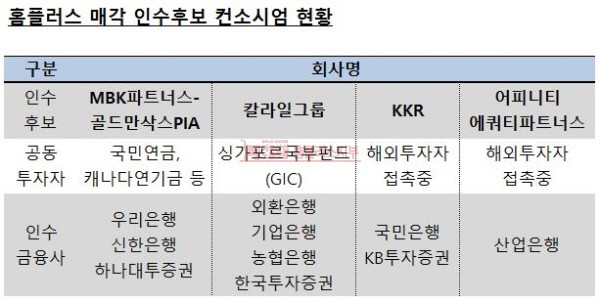

24일 홈플러스 인수를 위한 본입찰을 앞두고 본입찰 적격인수후보 5곳과 외부 투자자간의 합종연횡도 일단락되는 모습이다. 가장 준비를 많이 한 곳은 MBK파트너스란 평가 속에 KKR과 어피니티에쿼티파트너스의 컨소시엄 형성 여부가 막판 변수로 꼽히고 있다. 컨소시엄 구성은 이번 인수전의 결과를 가를 변수 가운데 하나다.

19일 투자은행(IB) 업계에 따르면, MBK만 골드만삭스PIA를 공동 인수자로 맞이했으며 공동투자자로 캐나다연기금(CPPIP), 싱가포르테마섹, 중국투자공사(CIC)를 맞이했다.

MBK컨소시엄 관계자는 “본입찰 참여를 위한 준비가 끝났다”며 “자금 조달과 증빙 모두 문제가 없다”고 말했다. MBK파트너스는 국민연금으로부터도 중순위 투자 의향을 받아낸 것으로 알려졌다. 인수금융을 제공할 은행들이 선순위 대출은 제공할 계획이기 때문에 금융구조면에서 보면 이번 인수전의 변수는 중순위와 후순위 대출자 확보에 있다.

칼라일그룹은 일단 단독으로 인수를 추진한다는 계획이다. 싱가포르국부펀드(GIC)과 공동투자하며 외환은행이 이끌고 있는 인수금융단이 뒤를 받치고 있다. KKR과 어피니티는 다른 인수후보 또는 외부의 투자자들과 합종연횡을 모색했지만 현재로서는 단독으로 본입찰에 참여할 것으로 보인다. 다만 KKR과 어피티니가 다시 손을 잡는다면 오비맥주 투자 이후 두 번째다.

어피니티 사정에 정통한 IB업계 관계자는 “본입찰의 최초 변수는 컨소시엄 구성”이며 “경매호가 방식으로 최종 인수자가 가려질 경우 컨소시엄은 또 다른 변수가 될 수 있다”고 말했다. 공동투자자가 많다는 것은 자금모집이 수월하다는 측면에선 장점이지만 이해관계자가 늘어나는 만큼 치열한 경쟁상황에선 의견 합의를 이루기 어려워 경쟁에서 밀릴 수도 있다는 것이다. 칼라일이 공동투자를 최소화한 이유도 이와 무관치 않다는 분석이다.

본입찰 이후에도 합종연횡은 계속 이어질 전망이다. 한 IB업계 관계자는 “지금 컨소시엄은 입찰 경쟁 강도를 낮추는 것 외에 큰 의미가 없다고 볼 수 있다”며 “입찰 전후로도 충분히 컨소시엄 구도를 새로 만들 수 있다”고 말했다.

최종 인수자를 가리기 위한 경매입찰식 가격 경쟁 단계에서도 가능하고, 우선협상대상자로 선정된 이후에도 다시 한번 투자자 구성이 바뀔 여지가 있기 때문이다. 오리온이나 현대백화점 등 전략적투자자들은 이 시점을 노리고 있기도 하다. 현대백화점 사정에 밝은 한 IB관계자는 “현대백화점은 우선협상 대상자 선정 이후 클럽딜 기회를 엿볼 것”이라고 말했다.

이번 인수 전에는 환율도 변수다. 매각측이 파운드화로 입찰 가격을 제시하라고 요구한 가운데, 최근 중국의 위안화 절하, 미국의 금리인상 가능성 등으로 우리나라를 비롯한 신흥국 통화의 변동성이 확대되고 있다. 투자자들은 인수 시점뿐만 아니라 인수 후 투자회수에 미칠 영향도 고려해야 하는 상황이다. 매각측은 9월중 우선협상대상자를 선정하고 연내 매각을 완료할 예정이다.

기사 원문 읽기-> http://goo.gl/MqNSWU